Un coup de pouce financier

Et si vous veniez à mourir demain ? Vos proches pourraient-ils maintenir un niveau de vie confortable ? Et qu'en serait-il de votre entreprise ?

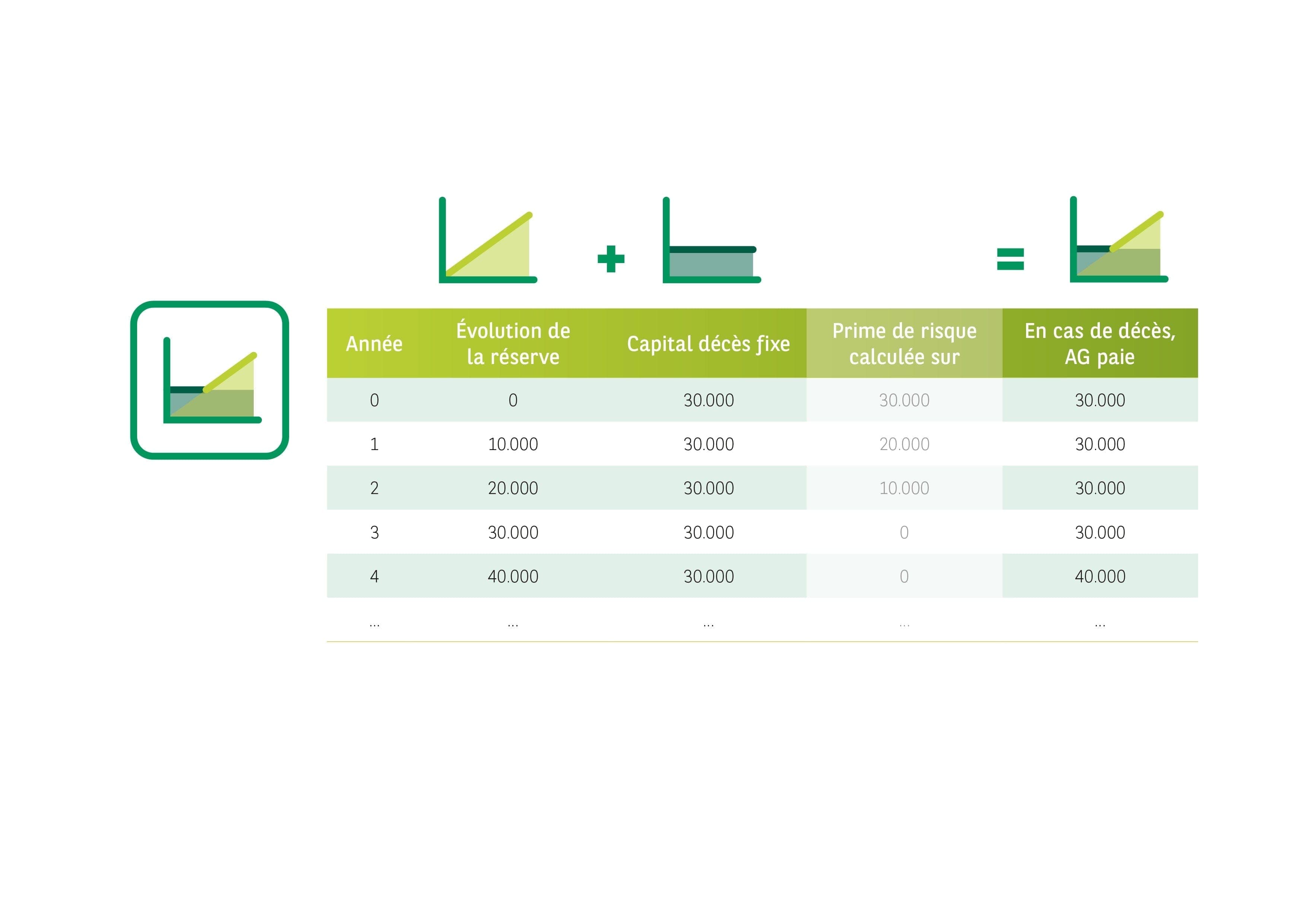

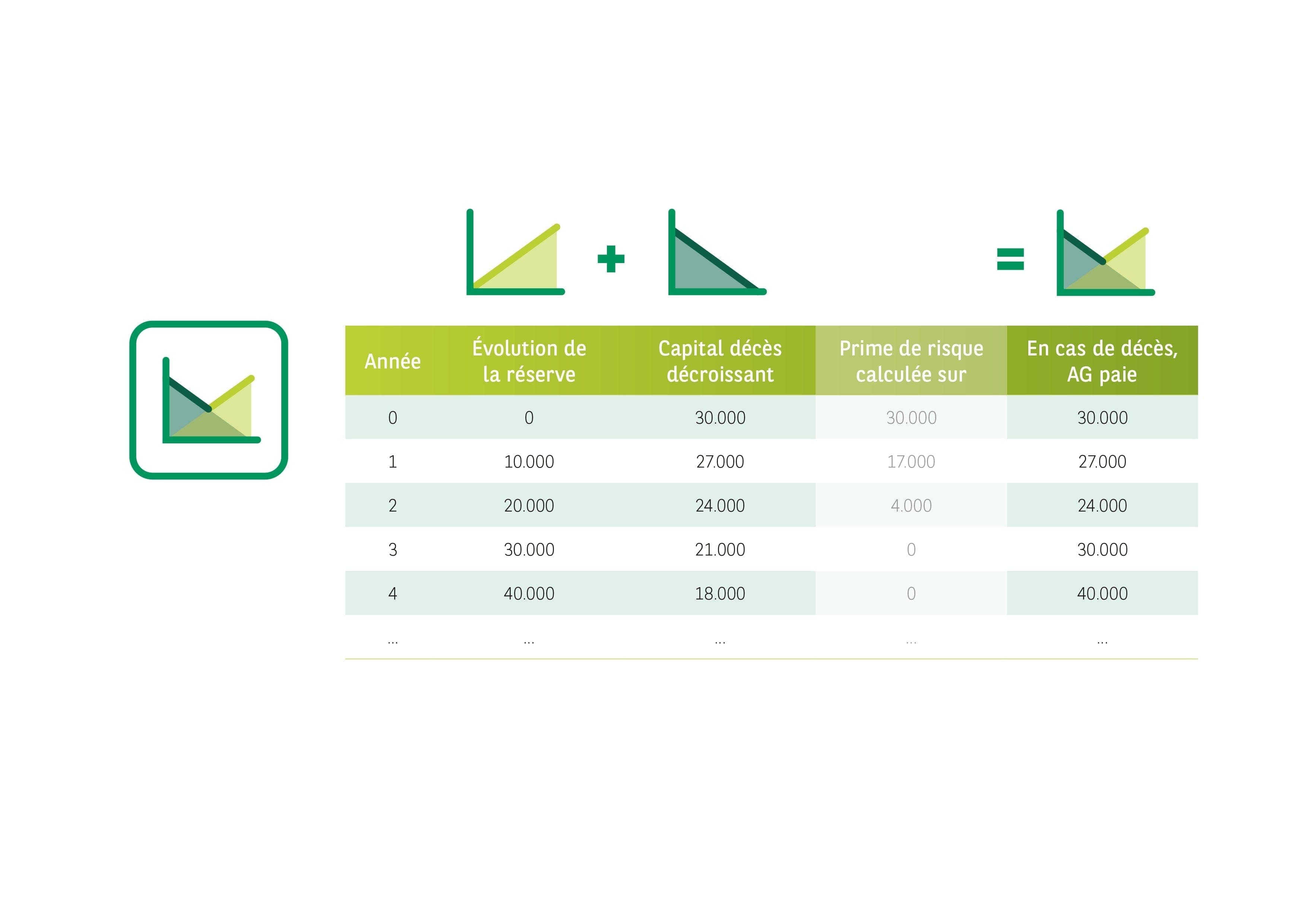

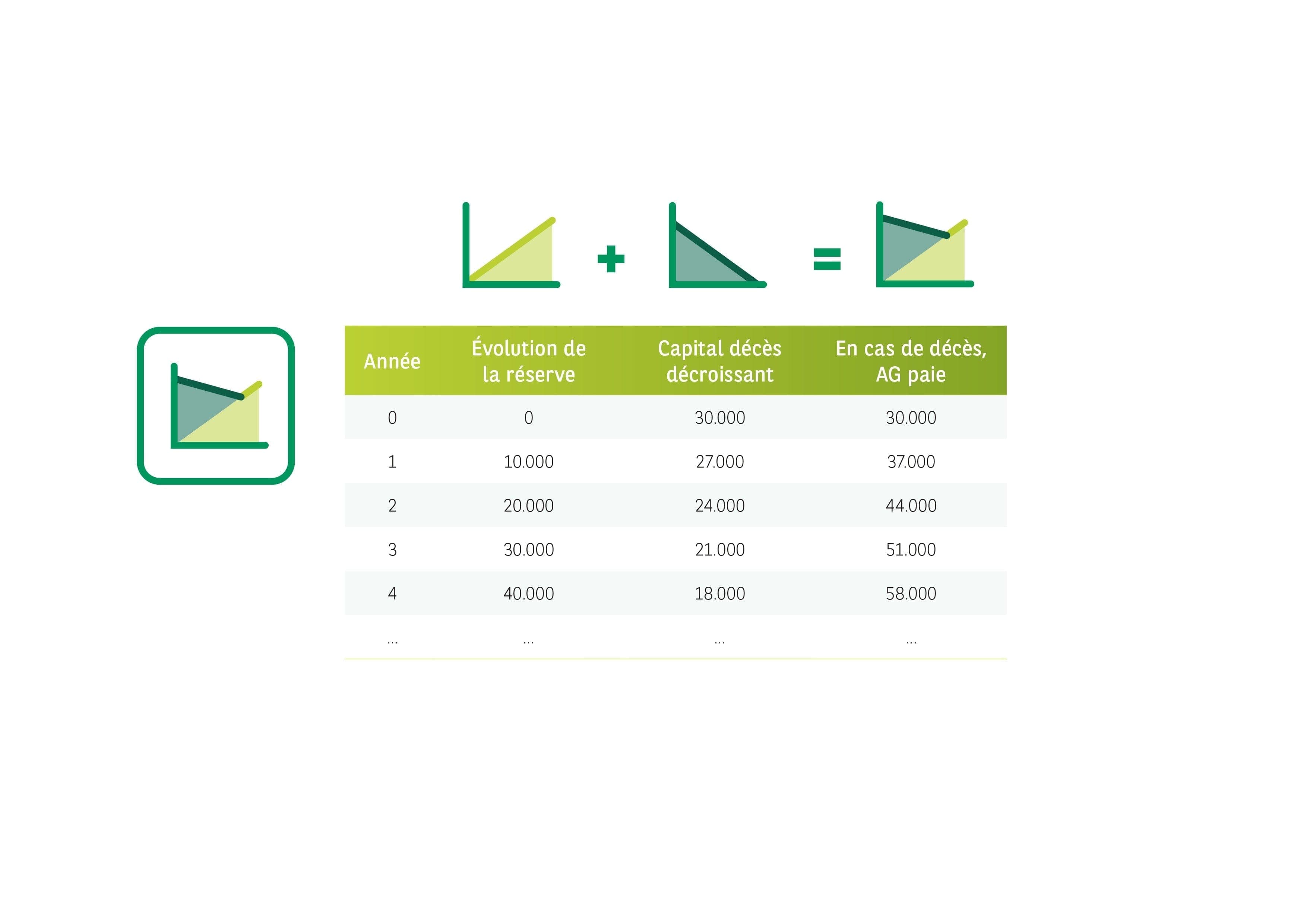

Une protection supplémentaire peut dès lors s’avérer utile pour donner à vos proches un coup de pouce financier en cas de décès. Vous pouvez opter pour cette protection sans souscrire une autre police, en ajoutant tout simplement une garantie complémentaire au plan de pension complémentaire de votre choix, comme :

- la pension libre complémentaire pour indépendants ou PLCI, une assurance-pension de la branche 21 dédiée aux indépendants actifs en société ou en personne physique

- la convention de pension pour travailleurs indépendants ou CPTI, une assurance-pension de la branche 21 pour les indépendants actifs uniquement en personne physique

- l’engagement individuel de pension ou EIP, une assurance-pension des branches 21 ou 23 pour les dirigeants d’entreprise actifs en société.